编辑点评:中华会计网欧理平老师的税法一讲义

中华会计网校的知名讲师欧理平博士讲的税法一的讲义,从前言,第一章到第九章的详细内容都在这里,可以搭配视频网课一起学习,附上了题目及详细的解析,可以更好的了解重点。

名师介绍

欧理平博士,高校会计系副主任,副教授,硕士生导师,注册会计师。精通企业会计准则与财税法规,兼任多家公司独立董事、财税顾问。

17年职称考试,cpa考试授课经历,全国上千场会计准则、税收管理专题讲座。

学员印象

颜值与才华兼备,理论与实践融合,会计与税收并重,激情与幽默同存。

名师寄语

你付出的努力+我指明的方向=打败不可能

部分题目摘要赏析

一、单选题

1.下列关于增值税一般纳税人和小规模纳税人划分的说法正确的是( )。

A.个体工商户不需要办理增值税一般纳税人资格登记

B.年应税销售额超过小规模纳税人标准的其他个人不得办理一般纳税人资格登记

C.年应税销售额是指纳税人从1月1日到12月31日的年度销售额

D.年应税销售额未超过小规模纳税人标准的企业,不能办理一般纳税人资格登记

『正确答案』B『答案解析』选项A,个体工商户年应税销售额超过规定标准,需要办理一般纳税人登记;选项C,年应税销售额是指纳税人连续不超过12个月的销售额;选项D,年应税销售额未超过小规模纳税人标准的企业,会计核算健全,可以办理一般纳税人资格登记。

2.企业发生的下列行为中,需要缴纳增值税的是( )。

A.取得存款利息

B.获得保险赔偿

C.取得中央财政补贴

D.收取包装物租金

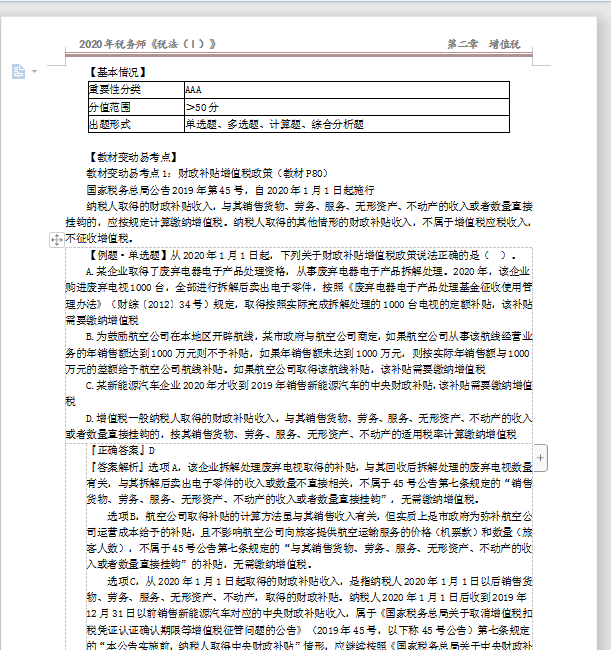

『正确答案』D『答案解析』选项A、B不属于增值税征收范围,选项C,纳税人取得的财政补贴收入,与其销售货物、劳务、服务、无形资产、不动产的收入或者数量直接挂钩的,应按规定计算缴纳增值税。纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。

3.下列收入中,不征收增值税的是( )。

A.被保险人获得的保险赔付

B.电力公司向发电企业收取的过网费

C.销售机器设备同时提供安装服务取得的安装费

D.销售代销货物取得的收入

『正确答案』A『答案解析』被保险人获得的保险赔付不征收增值税。

4.下列行为中,应视同销售货物缴纳增值税的是( )。

A.将购进的货物用于集体福利

B.将购进的货物用于个人消费

C.将购进的货物用于非增值税应税项目

D.将购进的货物用于对外投资

『正确答案』D『答案解析』选项A、B、C取得的进项税额不能抵扣。

5.下列业务不属于增值税视同销售的是( )。

A.单位无偿向其他企业提供建筑服务

B.单位无偿为公益事业提供建筑服务

C.单位无偿为关联企业提供建筑服务

D.单位以自产的建筑材料对外投资

『正确答案』B『答案解析』单位或个体工商户向其他单位或个人无偿提供服务视同销售,但用于公益事业或以社会公众为对象除外。

6.依据“营改增”的政策规定,下列行为中属于有形动产租赁服务的是( )。

A.出租车公司向使用本公司自有出租车的出租车司机收取的管理费用

B.水路运输的期租业务

C.纳税人将建筑施工设备配备操作人员出租给他人使用

D.公交公司将车厢广告位提供给广告公司发布广告

『正确答案』D『答案解析』选项A,出租车公司向使用本公司自有出租车的出租车司机收取的管理费用,按陆路运输服务征收增值税。选项B,水路运输的程租、期租业务、属于水路运输服务。选项C,纳税人将建筑施工设备配备操作人员出租给他人使用,按建筑服务征收增值税。

7.2019年4月1日以后,下列服务不属于适用9%增值税税率的是( )。

A.邮政代理业务

B.金融业

C.出租出售带宽

D.建筑业

『正确答案』B『答案解析』选项B,金融业适用6%的增值税税率。

8.下列关于增值税的销售额说法正确的是( )。

A.旅游服务,一律以取得的全部价款和价外费用为销售额

B.经纪代理服务,以取得的全部价款和价外费用为销售额

C.劳务派遣服务,一律以取得的全部价款和价外费用为销售额

D.航空运输企业的销售额不包括代收的机场建设费

『正确答案』D『答案解析』选项A,提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额;选项B,经纪代理服务,以取得的全部价款和价外费用,扣除向委托方收取并代为支付的政府性基金或者行政事业性收费后的余额为销售额; 选项C,一般纳税人提供劳务派遣服务,以取得的全部价款和价外费用为销售额,按照一般计税方法计算缴纳增值税;也可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税;小规模纳税人提供劳务派遣服务,可以以取得的全部价款和价外费用为销售额,按照简易计税方法依3%的征收率计算缴纳增值税;也可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依5%的征收率计算缴纳增值税。

9.某飞驰4S店向某消费者销售小轿车时一并向其收取的下列款项中,应作为价外费用计算增值税销项税额的是( )。

A.因加装360度全景影像收取的改装费

B.因代办缴税收取的车辆购置税税款

C.因代办保险收取的保险费

D.因代办牌照收取的车辆牌照费

『正确答案』A『答案解析』销售货物的同时代办保险等而向购买方收取的保险费,以及向购买方收取的代购买方缴纳的车辆购置税、车辆牌照费,不属于价外费用。

10.2020年5月,境外公司为我国甲企业提供技术咨询服务,甲企业向其支付含税价款1000万元,该境外公司在境内未设立经营机构,则甲企业应当扣缴的增值税税额为( )。

A.29.12万元

B.30万元

C.56.60万元

D.60万元

『正确答案』C『答案解析』应扣缴增值税=1000÷(1+6%)×6%=56.60(万元)。

11.根据“营改增”试点过渡政策的规定,下列项目免征增值税的是( )。

A.销售不动产

B.退役兵创业就业

C.个人转让著作权

D.飞机修理

『正确答案』C『答案解析』个人转让著作权属于“营改增”过渡政策,免征增值税。

12.某超市为增值税一般纳税人,2020年6月销售蔬菜取得零售收入24000元,销售粮食、食用油取得零售收入13200元,销售其他商品取得零售收入98000元,2020年6月该超市销项税额为( )元。

A.9181.65 B.12364.24 C.13928 D.14345.90

『正确答案』B『答案解析』根据规定,免征蔬菜流通环节增值税。

自2019年4月1日起,简并增值税税率结构,粮食、食用油均适用9%的增值税税率,一般商品使用13%的税率。

销项税额=13200÷(1+9%)×9%+98000÷(1+13%)×13%=12364.24(元)

13.2020年6月,王某出租一处住房,预收半年租金480000元,王某收取租金应纳增值税( )元。

A.7200 B.0 C.6857.14 D.22857.14

『正确答案』B『答案解析』其他个人采取预收款形式出租不动产,取得的预收租金收入,可在预收款对应的租赁期内平均分摊,分摊后的月租金收入不超过10万元的,可享受小微企业免征增值税优惠政策。本题中分摊后的月租金收入不超过10万元,所以可以免征增值税。应纳增值税=0。

14.2020年5月,某设计公司(小规模纳税人)提供设计服务,取得含税收入13万元,销售自己使用过的固定资产,取得含税收入1万元。该公司以1个月为1个纳税期。该公司当月上述业务应纳增值税( )万元。

A.0 B.0.12 C.0.41 D.0.40

『正确答案』D『答案解析』小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%征收增值税。

应纳增值税=13÷(1+3%)×3%+1÷(1+3%)×2%=0.40(万元)

15.甲公司为增值税的一般纳税人,为客户提供人力资源外包服务,2020年5月取得人力资源外包服务含税收入86万元,其中包含向委托方收取并代为发放的工资和代理缴纳的社会保险、住房公积金共计34万元。甲公司选择适用简易计税方法计税。甲公司5月应缴纳增值税( )万元。

A.2.48 B.4.10 C.1.51 D.2.60

『正确答案』A『答案解析』自2016年5月1日起,纳税人提供人力资源外包服务,按照经纪代理服务缴纳增值税,其销售额不包括受客户单位委托代为向客户单位员工发放的工资和代理缴纳的社会保险、住房公积金。一般纳税人提供人力资源外包服务,可以选择适用简易计税方法,按照5%的征收率计算缴纳增值税。 甲公司应缴纳增值税=(86-34)÷(1+5%)×5%=2.48(万元)

16.2020年6月,某酒厂(增值税一般纳税人)销售粮食白酒和啤酒给副食品公司,其中白酒开具增值税专用发票,收取不含税价款50000元,另外收取包装物押金3000元;啤酒开具普通发票,收取的价税合计款22600元,另外收取包装物押金1500元。副食品公司按合同约定,于2020年12月将白酒、啤酒包装物全部退还给酒厂,并取回全部押金。就此项业务,该酒厂2020年6月计算的增值税销项税额应为( )元。

A.9100 B.9272.57 C.9445.13 D.13082.30

『正确答案』C『答案解析』该酒厂2020年6月增值税销项税额=50000×13%+3000/(1+13%)×13%+22600/(1+13%)×13%=9445.13(元)

17.王某于2015年3月购进一套住房,购进时支付房价100万元,手续费0.2万元,契税1.5万元,2016年7月将其出售,取得含税销售收入460万元,王某销售该住房应纳增值税( )万元。

A.21.90 B.17.14 C.12.05 D.0

『正确答案』A『答案解析』应纳增值税=460÷(1+5%)×5%=21.90(万元)

18.某企业在2020年7月的经营中,支付桥闸通行费7476元,支付高速公路通行费8755元,均取得通行费发票(非财政票据、非电子普通发票),则该企业上述发票可计算抵扣进项税为( )。

A.255元 B.356元 C.611元 D.772.90元

『正确答案』B『答案解析』可抵扣的进项税额=7476÷(1+5%)×5%=7120×5%=356(元)。

19.2020年7月,某企业(一般纳税人)对已使用过3年的厂房进行改建,该不动产原值500万元,改建增加原值300万元,改建中发生进项税20万元,改建工程当月完工,则以下说法正确的是( )。

A.该企业此项业务不能抵扣进项税

B.该企业此项业务2020年7月可抵扣进项税12万元

C.该企业此项业务2020年7月可抵扣进项税8万元

D.该企业此项业务2020年7月可抵扣进项税20万元

『正确答案』D『答案解析』自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。在此之前纳税人购进不动产进项税额分2年抵扣而尚未抵扣完毕的待抵扣进项税额,可自2019年4月税款所属期起从销项税额中抵扣。

20.某企业为增值税一般纳税人,2020年8月销售免税产品取得价款20000元,销售应税产品取得不含税价款80000元。当月购进原材料、水、电等取得的增值税专用发票(已在发票平台勾选认证)上的税款合计为10000元,其中有2000元进项税额对应的原材料用于免税产品的生产;5000元进项税额对应的原材料用于应税产品的生产;对于其他的进项税额对应的购进部分,企业无法划分清楚其用途。该企业可抵扣的增值税进项税额为( )元。

A.5000 B.7400 C.8000 D.10000

『正确答案』B『答案解析』可抵扣进项税额=5000+(10000-2000-5000)×80000/(20000+80000)=5000+3000×8/10=7400(元)。

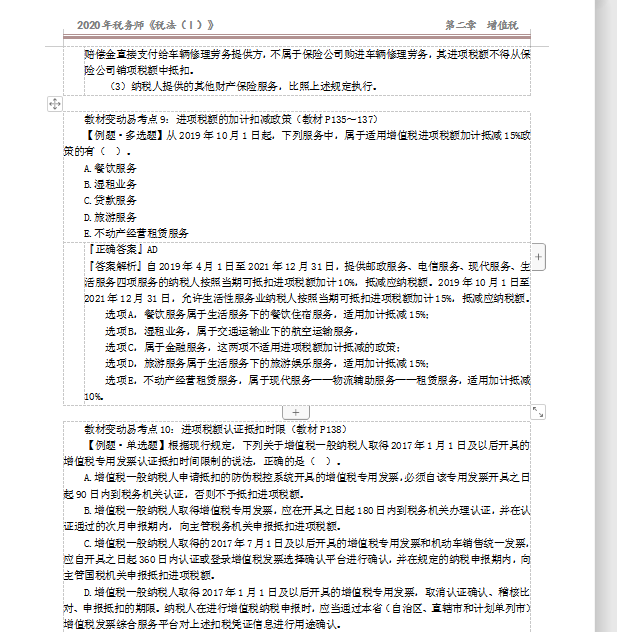

21.自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额。下列说法正确的是( )。

A.生产、生活性服务业纳税人,是指提供运输服务、建筑服务、现代服务、生活服务(以下称四项服务)取得的销售额占全部销售额的比重超过50%的纳税人

B.判断纳税人是否适用该政策,以2019年4月1日起3个月的四项服务销售额占全部销售额比重超过50%为标准

C.纳税人出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额

D.纳税人应按照现行规定计算一般计税方法下的应纳税等于零的,当期可抵减加计抵减额全部清零,不能结转下期抵减

『正确答案』C『答案解析』选项A,生产、生活性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务(以下称四项服务)取得的销售额占全部销售额的比重超过50%的纳税人。选项B,2019年3月31日前设立的纳税人,自2018年4月至2019年3月期间的销售额(经营期不满12个月的,按照实际经营期的销售额)符合上述规定条件的,自2019年4月1日起适用加计抵减政策;2019年4月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策; 选项D,纳税人应按照现行规定计算一般计税方法下的应纳税额(以下称抵减前的应纳税额)后,区分以下情形加计抵减:第一,抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减。第二,抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;第三,抵减前的应纳税额大于零,且小于或等于当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至零。未抵减完的当期可抵减加计抵减额,结转下期继续抵减。

2020欧理平税法一讲义合集电子版预览

黄冈历年中考物理试卷及答案解析2007-2020年整合版

黄冈历年中考物理试卷及答案解析2007-2020年整合版 黄冈市中考化学试卷2012-2020年整合版

黄冈市中考化学试卷2012-2020年整合版 黄冈中考英语试卷及答案2007-2020整合word版

黄冈中考英语试卷及答案2007-2020整合word版 黄冈数学中考试卷及答案2011-2020年整合版

黄冈数学中考试卷及答案2011-2020年整合版 计算机毕业设计:ASP语言设计完整版

计算机毕业设计:ASP语言设计完整版 专插本英语词汇必备3400pdf

专插本英语词汇必备3400pdf 化妆品行业2021年投资策略报告pdf免费版

化妆品行业2021年投资策略报告pdf免费版 2020全国中考英语真题试卷及答案解析整合版

2020全国中考英语真题试卷及答案解析整合版 2020全国中考数学真题试卷及答案解析汇总大全

2020全国中考数学真题试卷及答案解析汇总大全 2020全国中考语文真题及解析汇总整合版免费版

2020全国中考语文真题及解析汇总整合版免费版

黄冈历年中考试题及答案解析2012-2020年语文试卷word无水印版

黄冈历年中考试题及答案解析2012-2020年语文试卷word无水印版 2020全国中考物理真题及答案解析合集免费版

2020全国中考物理真题及答案解析合集免费版 数学物理方程讲义完整版1-5讲电子版pdf高清无水印版

数学物理方程讲义完整版1-5讲电子版pdf高清无水印版 2021各科中考总复习专题知识要点pdf整合版

2021各科中考总复习专题知识要点pdf整合版 计算机三级网络题库及答案免费分享完整版

计算机三级网络题库及答案免费分享完整版 2021年新高考数学名校地市必刷题合集word版新高考专用版

2021年新高考数学名校地市必刷题合集word版新高考专用版 高考历史必背知识点归纳2021整理版完整版

高考历史必背知识点归纳2021整理版完整版 金融学网考试题及答案world版高清无水印

金融学网考试题及答案world版高清无水印 《学会宽容-善待他人》演讲稿300字world版docx5篇完整版

《学会宽容-善待他人》演讲稿300字world版docx5篇完整版 高考政治真题分项详解16套专题pdf完整版

高考政治真题分项详解16套专题pdf完整版 2021年高考英语一轮复习单元滚动双测卷人教版免费版

2021年高考英语一轮复习单元滚动双测卷人教版免费版 机械制造工艺设计杠杆(一)docx+pdf免费下载完整版

机械制造工艺设计杠杆(一)docx+pdf免费下载完整版 大小: 1.85G

大小: 1.85G

中考复习资料大全

中考复习资料大全 新高考复习资料合集

新高考复习资料合集 三年级复习资料合集

三年级复习资料合集 二级建造师考试资料大全

二级建造师考试资料大全 数学题库文档

数学题库文档 高考生物五三A电子版免费版

高考生物五三A电子版免费版

2021新高考数学一轮复习真题和模拟题汇编pdf免费下载

2021新高考数学一轮复习真题和模拟题汇编pdf免费下载

2021年高考生物一轮复习考点(55份)world版

2021年高考生物一轮复习考点(55份)world版

2021新高考生物课后限时集训1~42整合版免费版

2021新高考生物课后限时集训1~42整合版免费版

2021届高三上学期期中考试生物试题(含答案)

2021届高三上学期期中考试生物试题(含答案)

热门评论

最新评论